Золотой стандарт не вернется на валютный рынок

Золотой стандарт не вернется на валютный рынок

На горнорудном форуме МАЙНЕКС Россия 2015 Арам Шишманьян, главный исполнительный директор Всемирного совета по золоту, дал свой собственный прогноз по поводу изменения цены на золото и его роли в портфеле инвестиций.

– Господин Шишманьян, раньше золото воспринималось «тихой гаванью» для инвесторов в период кризиса. Однако цена на золото упала, кризис продолжился. Цена на нефть упала, а цена на золото не выросла. Почему? С какими факторами, на Ваш взгляд, будет коррелировать цена на золото в перспективе 1-3 лет?

– Золото не должно рассматриваться исключительно в контексте сиюминутных ценовых изменений, тем более, что его главное преимущество как актива связано с тем, какую роль он играет в портфеле, и как защитный инструмент против различных рисков. Краткосрочные изменения цены на золото часто формируются настроениями на рынке капитала и спекулятивной торговлей, делая ее волатильной, но редко определяя долгосрочные тренды на золото.

Более того, роль золота как безопасной гавани гораздо шире, нежели просто быть временным решением в период кризиса. То, как оно отреагирует на события и условия, будет формироваться природой кризиса.

Мы думаем, что более продуктивно рассматривать золото как способ страховки портфеля и, более широко, всего рынка. В настоящее время большое количество профессиональных инвесторов (особенно на западе) старательно ищут более рисковые активы и следуют за относительно краткосрочными отчетными данными. Но в нашем исследовании делается предположение, что обращение к золоту в целом сбалансирует ситуацию. Они все еще в значительной степени недоинвестируют в такой «страховой инструмент».

Что же касается вопроса про нефть, цена на золото движется под влиянием совершенно иного набора факторов и, в отличие от нефти, куда меньше подвержено воздействию глобального промышленного потребления. Золото и нефть часто воспринимаются в одном ряду, главным образом, из-за того, что, когда растут инфляционные ожидания, оба актива могут повышаться в цене (хотя необязательно, что по одним и тем же причинам).

Если же мы взглянем на текущие настроения в Лондоне или Нью-Йорке, мы увидим, что прогноз по золоту будет определяться ростом потребления на Востоке и продолжающейся модернизацией на этих рынках. Индия и Китай – это уже наиболее значимые рынки для золота, и прогноз для них, а также на соседних с ними рынках более чем позитивный.

– Влияют ли на цену на золото фундаментальные факторы? Можно ли говорить о стабилизации цены на золото в районе 1100-1200 дол за унцию из-за того, что это нижний ценовой предел для критического количества производителей, позволяющих им производить золото и покрывать свои долговые обязательства?

– Факторы, которые формируют стоимость золото, сложны и разнообразны. Спрос движется исключительно широким спектром фактором. Поставки включают как вновь произведенное золото из рудников, так и существенный объем переплавленного золота (25-30% от общего объема рынка в год). Это обычный уровень золота, полученного благодаря переработке, в отличие от производства золота из рудников, которое сократилось из-за ожиданий более низкой цены. Производители стеснены в своей возможности отвечать на ценовой вызов, и в настоящее время производство остается на исторически высоком уровне. Однако если заглянуть в конец этого года и в следующий год, сокращение себестоимости, крайне ограниченные источники финансирования и отсутствие геологоразведки – все это в совокупности позволяет предположить, что объем производства, вероятно, упадет в ближайшей перспективе, увеличивая прогнозы о сжатии поставок, что будет, тем самым, поддерживать цену.

– Когда Glencore объявил о том, что закрывает рудники в Конго, цена на медь выросла, несмотря на то, что производство на этих рудниках составляло около 2% от мирового объема производства. Возможна ли в принципе ситуация, когда возникнет дефицит производства золота из-за слишком низкой цены?

– Краткосрочная реакция рынка на это – так называемое специфическое закрытие рудников не свидетельствует неизбежно о долгосрочном тренде или прогнозе для рынка. Это связано с особым положением золота, на которое, в отличие от меди или большинства других сырьевых товаров, не влияет потребление и промышленное производство. Именно поэтому природа динамики поставок более сложна.

Что же касается прогноза, уровень производства сейчас очень высок, если мы сравним его с историческими показателями, но это так, главным образом, из-за того, что эти проекты были начаты много лет назад. Принципиально новые месторождения крайне тяжело и затратно искать и запускать.

Хотя производители золота осознали, что они должны адаптироваться к богатой на вызовы обстановке, в течение долгого времени мы уверяли себя, что растущий спрос из разнообразнейших источников означает, что сохранится комфортный уровень спроса на их товар.

– Как Вы оцениваете вероятность того, что вернется золотой стандарт, и цена валюты снова будет привязана к объему золотых резервов в стране? Может ли это решение ввести одна страна или необходимо согласованное решение?

– С тех пор, как изначальная концепция и воплощение классического золотого стандарта и послевоенного стандарта обмена валют и рынок золота, и международный валютный рынок значительно эволюционировали. Как результат, внедрение золотого стандарта, как это было ранее определено, это, возможно, просто нецелесообразно в нынешнем мультивалютном мире, где владельцев золота по всему миру стало гораздо больше.

Однако, мы должны верить, что много стран будут пытаться выстраивать свою стратегию управления золотовалютными резервами таким образом, чтобы уйти от доминирования в них доллара, и золото будет играть значительную роль в этих процессах, поскольку они набирают обороты. Это одна из причин, почему центробанки, особенно в развивающихся странах, – это регулярные покупатели золота.

– Какова была цель вашего нынешнего визита в Россию?

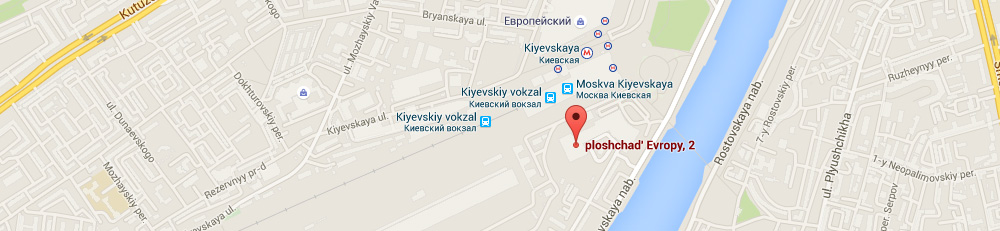

– Одна из целей Всемирного совета по золоту – стимулировать и поддерживать глобальный спрос на золото, поэтому мы всегда рассматриваем, как можно поддержать или улучшить рынки. Берясь за эту работу, мы должны понимать от начала до конца цепочки поставок в отдельных странах, развивать отношения и делиться взглядами с ключевыми участниками рынка. Россия – это не только третий крупнейший производитель золота в мире, показывающий существенный рост производства в течение последних десяти лет, страна также занимает третье место с точки зрения наличия производителей золота. Поэтому мы были намерены начать выстраивать более близкие отношения с участниками рынка золота в России, и форум МАЙНЕКС как наиболее значимое событие для горнорудной отрасли в стране, собирающее у себя ключевых игроков, подтвердил, что является для этого очень хорошей площадкой.

– Какова вероятность того, что российские компании станут членами ВСЗ?

– Будучи ведущей мировой организацией по развитию рынка в золотой индустрии, мы понимаем важность развивать и поддерживать тесные связи по всей цепочке поставок. Мы признаем высокую важность роли, которую Россия и российские компании играют на международном рынке золота. И мы, конечно же, открыты для обсуждения и более тесного сотрудничества с российскими производителями золота, которые разделяют наше видение того, как поддерживать и развивать столь чувствительный глобальный рынок золота.

Загрузить брошюру Форума

Загрузить брошюру Форума

Загрузить флаер мероприятий

Загрузить флаер мероприятий